Ukazatel krytí peněžních toků je ukazatel likvidity, který měří schopnost společnosti splácet své závazky provozními peněžními toky. Jinými slovy, tento výpočet ukazuje, jak snadno může firma svými provozními peněžními toky uhradit své dluhy nebo běžné výdaje.

Ukazatel krytí peněžních toků ukazuje, kolik peněz má firma k dispozici na úhradu běžných závazků. Vyjadřuje se jako násobek a znázorňuje, kolikrát přes zisk může pokrýt běžné závazky, jako je nájemné, úroky z krátkodobých dluhopisů a prioritní dividendy. V podstatě ukazuje běžnou likviditu.

Definice:

Tento ukazatel poskytuje investorům, věřitelům a dalším zainteresovaným stranám široký přehled o provozní efektivitě společnosti. Společnosti s obrovským ukazatelem cash flow se často nazývají dojné krávy, které mají zdánlivě nekonečné množství hotovosti, s níž mohou dělat, co se jim zlíbí.

Pro jednotlivce je vysoký ukazatel cash flow něco jako pěkná rezerva na běžném účtu, kterou si mohou ušetřit po pokrytí všech měsíčních životních výdajů. V podnikání se přiměřený ukazatel krytí peněžních toků rovná záchranné síti v případě zpomalení obchodních cyklů.

Banky se při poskytování úvěru podniku na tento ukazatel pečlivě dívají, aby určily riziko splácení. Je to podobné praxi spotřebitelských úvěrů, kdy věřitel chce, aby dlužník zůstal pod určitou hranicí dluhu k příjmům.

Podívejme se, jak vypočítat ukazatel krytí peněžních toků pro podnik.

Formule

Existuje několik různých způsobů výpočtu vzorce ukazatele krytí peněžních toků v závislosti na tom, které částky peněžních toků mají být zahrnuty. Obecným měřítkem schopnosti podniku splácet dluhy jsou provozní peněžní toky, které lze vypočítat takto:

Ukazatel krytí peněžních toků = provozní peněžní toky / celkový dluh

Jiný způsob výpočtu ukazatele krytí peněžních toků spočívá v tom, že se k zisku před úroky a zdaněním (EBIT) nejprve připočtou odpisy:

Ukazatel krytí peněžních toků = (EBIT + odpisy + amortizace) / celkový dluh

Nyní se podívejme na příklad tohoto výpočtu v praxi.

Příklad

Předpokládejme, že společnost XYZ & usiluje o úvěr na výstavbu nového výrobního závodu. Věřitel potřebuje prověřit finanční výkazy společnosti, aby zjistil bonitu společnosti XYZ & Co. a její schopnost splácet úvěr. Správné vyhodnocení tohoto rizika pomůže bance určit vhodné podmínky úvěru pro tento projekt.

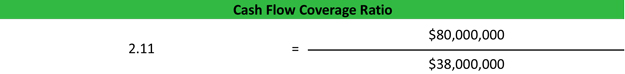

Jedním z takových měřítek, na které se úvěroví analytici banky zaměřují, je ukazatel krytí společnosti. Pro výpočet si prohlédnou výkaz peněžních toků a zjistí, že loňské provozní peněžní toky činily 80 000 000 USD a celkový dluh k úhradě za rok byl 38 000 000 USD.

Poměr krytí peněžních toků = 80 000 000 USD / 38 000 000 USD = 2,105

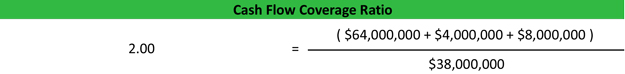

Dále se k ověření používá konzervativnější přístup, takže úvěroví analytici počítají opět s použitím EBIT spolu s odpisy. Výkaz peněžních toků ukázal EBIT ve výši 64 000 000 USD; odpisy ve výši 4 000 000 USD a amortizaci ve výši 8 000 000 USD.

Ukazatel krytí peněžních toků = (64 000 000 $ + 4 000 000 $ + 8 000 000 $) / 38 000 000 $ = 2

Úvěroví analytici vidí, že společnost je schopna generovat dvakrát více peněžních toků, než kolik je potřeba k pokrytí stávajících závazků. V závislosti na jejích úvěrových směrnicích to může, ale nemusí splňovat požadavky banky na poskytnutí úvěru.

Analýza a interpretace

Ukazatel krytí peněžních toků dobře ilustruje, že pokud by společnost postihlo dočasné zpomalení příjmů, běžné závazky by byly stále splněny a podnik by se přes takové nerovnosti na cestě mohl dostat, i když jen na krátkou dobu. Stejně jako u jiných finančních výpočtů platí, že některá odvětví pracují s vyššími nebo nižšími částkami dluhu, což ovlivňuje tento ukazatel.

Ve výše uvedeném scénáři by banka chtěla provést výpočet znovu s předpokládanou novou výší úvěru, aby zjistila, jak by peněžní toky společnosti zvládly přidanou zátěž. Příliš velký pokles poměru krytí s novým dluhem by signalizoval větší riziko opožděných plateb nebo dokonce neschopnosti splácet.

Vysvětlení praktického použití: Upozornění a omezení

Krytí peněžních toků není jediným okamžikem, kdy se stává důležitým. Investoři také chtějí vědět, kolik hotovosti společnosti zbývá po zaplacení dluhů. Koneckonců, běžní akcionáři jsou při likvidaci poslední v řadě, takže mají tendenci být nervózní, když většina hotovosti společnosti jde na zaplacení dlužníků, místo aby zvyšovala hodnotu společnosti.

Akcionáři mohou také pomocí ukazatele krytí peněžních toků posoudit možnost výplaty dividend v hotovosti. Pokud společnost pracuje s vysokým ukazatelem krytí, může se rozhodnout rozdělit část dodatečné hotovosti akcionářům formou výplaty dividend.

Pomocí tohoto ukazatele ve spojení s dalšími finančními výpočty, jako je například návratnost nerozděleného zisku, mohou investoři získat lepší představu o tom, jak dobře společnost využívá vytvořené zisky. V konečném důsledku, pokud je ukazatel krytí peněžních toků vysoký, je společnost pravděpodobně dobrou investicí, ať už je návratnost vidět z výplaty dividend nebo z růstu zisku.