Il cash flow coverage ratio è un rapporto di liquidità che misura la capacità di una società di pagare i suoi obblighi con i suoi flussi di cassa operativi. In altre parole, questo calcolo mostra quanto facilmente il flusso di cassa di un’azienda dalle operazioni può pagare il suo debito o le spese correnti.

Il cash flow coverage ratio mostra la quantità di denaro che un’azienda ha a disposizione per soddisfare gli obblighi correnti. Si riflette come un multiplo, illustrando quante volte i guadagni possono coprire gli obblighi correnti come l’affitto, l’interesse sulle note a breve termine e i dividendi preferiti. Essenzialmente, mostra la liquidità corrente.

Definizione: Cos’è il Cash Flow Coverage Ratio?

Questa misura dà agli investitori, ai creditori e ad altre parti interessate un’ampia panoramica dell’efficienza operativa dell’azienda. Le aziende con enormi rapporti di flusso di cassa sono spesso chiamate mucche da latte, con quantità apparentemente infinite di denaro per fare tutto ciò che vogliono.

Per gli individui, un alto rapporto di flusso di cassa è come avere un bel buffer in un conto corrente per risparmiare dopo che tutte le spese mensili sono state coperte. Nel business, un adeguato rapporto di copertura del flusso di cassa equivale a una rete di sicurezza se i cicli di business rallentano.

Le banche guardano da vicino questo rapporto per determinare il rischio di rimborso quando concedono un prestito a un business. Questo è simile alle pratiche di prestito al consumatore dove il prestatore vuole che il mutuatario rimanga sotto una certa soglia di debito/reddito.

Vediamo come calcolare il cash flow ratio per un business.

Formula

Ci sono alcuni modi diversi per calcolare la formula del cash flow coverage ratio, a seconda di quali importi di cash flow devono essere inclusi. Una misura generale della capacità dell’azienda di pagare i suoi debiti usa i flussi di cassa operativi e può essere calcolata come segue:

Cash Flow Coverage Ratio = Operating Cash Flows / Total Debt

Un altro modo di calcolare il cash flow coverage ratio è di aggiungere prima il deprezzamento e l’ammortamento agli utili prima di interessi e tasse (EBIT):

Il rapporto di copertura del flusso di cassa = (EBIT + deprezzamento + ammortamento) / Debito totale

Ora, vediamo un esempio di questo calcolo al lavoro.

Esempio

Supponiamo che XYZ & Co. stia cercando un prestito per costruire un nuovo impianto di produzione. Il prestatore ha bisogno di esaminare il bilancio dell’azienda per determinare il merito di credito della XYZ & Co. e la capacità di rimborsare il prestito. Valutare correttamente questo rischio aiuterà la banca a determinare i termini di prestito appropriati per il progetto.

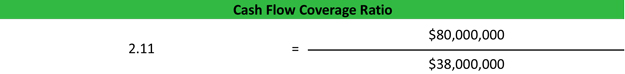

Una di queste misure che gli analisti di credito della banca guardano è il rapporto di copertura della società. Per calcolare, esaminano la dichiarazione dei flussi di cassa e trovano che i flussi di cassa operativi dell’anno scorso ammontavano a 80.000.000 $ e il debito totale da pagare per l’anno era 38.000.000 $.

Il rapporto di copertura del flusso di cassa = $80.000.000 / $38.000.000 = 2,105

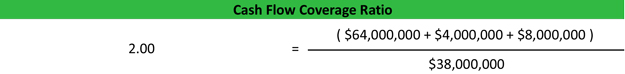

Inoltre, un approccio più conservativo è usato per verificare, così gli analisti del credito calcolano di nuovo usando l’EBIT, insieme a deprezzamento e ammortamento. La dichiarazione dei flussi di cassa ha mostrato un EBIT di 64.000.000 dollari; un ammortamento di 4.000.000 dollari e un ammortamento di 8.000.000 dollari.

Il rapporto di copertura del flusso di cassa = ($64.000.000 + $4.000.000 + $8.000.000) / $38.000.000 = 2

Gli analisti di credito vedono che la società è in grado di generare un flusso di cassa doppio rispetto a quello necessario per coprire gli obblighi esistenti. A seconda delle sue linee guida di prestito, questo può o non può soddisfare i requisiti di prestito della banca.

Analisi e interpretazione

Il rapporto di copertura del flusso di cassa fa un buon lavoro per illustrare che, se un temporaneo rallentamento dei guadagni colpisse l’azienda, gli obblighi correnti sarebbero ancora soddisfatti e l’azienda potrebbe superare tali ostacoli, anche se solo per un breve periodo. Come con altri calcoli finanziari, alcune industrie operano con quantità più o meno alte di debito, il che influenza questo rapporto.

Nello scenario di cui sopra, la banca vorrebbe eseguire nuovamente il calcolo con il presunto nuovo importo del prestito per vedere come i flussi di cassa della società potrebbero gestire il carico aggiunto. Una diminuzione eccessiva del rapporto di copertura con il nuovo debito segnalerebbe un rischio maggiore di ritardi nei pagamenti o addirittura di insolvenza.

Definizione dell’uso pratico: Precauzioni e Limitazioni

Il prestito non è l’unico momento in cui la copertura del flusso di cassa diventa importante. Gli investitori vogliono anche sapere quanta liquidità rimane ad un’azienda dopo aver pagato i debiti. Dopo tutto, gli azionisti comuni sono gli ultimi della fila nella liquidazione, quindi tendono a diventare ansiosi quando la maggior parte del contante della società va a pagare i debitori invece di aumentare il valore della società.

Gli azionisti possono anche valutare la possibilità di pagamenti di dividendi in contanti usando l’indice di copertura del flusso di cassa. Se una società sta operando con un alto rapporto di copertura, può decidere di distribuire parte del contante extra agli azionisti in un pagamento di dividendi.

Utilizzando questo insieme ad altri calcoli finanziari, come il ritorno sugli utili non distribuiti, gli investitori possono avere un senso migliore di quanto bene la società stia usando gli utili che genera. In definitiva, se l’indice di copertura del flusso di cassa è alto, l’azienda è probabilmente un buon investimento, sia che il ritorno sia visto dai pagamenti dei dividendi o dalla crescita degli utili.