De cash flow coverage ratio is een liquiditeitsratio die het vermogen meet van een bedrijf om zijn verplichtingen af te betalen met zijn operationele kasstromen. Met andere woorden, deze berekening laat zien hoe gemakkelijk de kasstroom uit operaties van een bedrijf zijn schulden of lopende uitgaven kan afbetalen.

De kasstroomdekkingsratio laat zien hoeveel geld een bedrijf beschikbaar heeft om lopende verplichtingen na te komen. Het wordt weergegeven als een veelvoud, ter illustratie van hoeveel keer de winst de lopende verplichtingen kan dekken, zoals huur, rente op kortlopende obligaties en preferente dividenden. In wezen toont het de huidige liquiditeit.

Definitie: Wat is de Cash Flow Coverage Ratio?

Deze meting geeft investeerders, schuldeisers en andere belanghebbenden een breed overzicht van de operationele efficiëntie van het bedrijf. Bedrijven met enorme cashflow ratio’s worden vaak cash cows genoemd, met schijnbaar eindeloze hoeveelheden contant geld om te doen wat ze willen.

Voor individuen is een hoge cashflow ratio als het hebben van een mooie buffer op een betaalrekening om te sparen nadat alle maandelijkse uitgaven voor levensonderhoud zijn gedekt. In het bedrijfsleven is een adequate cashflowdekkingsratio gelijk aan een vangnet als de conjunctuur vertraagt.

Banken kijken goed naar deze ratio om het terugbetalingsrisico te bepalen bij het verstrekken van een lening aan een bedrijf. Dit is vergelijkbaar met de praktijk van het verstrekken van leningen aan consumenten, waarbij de kredietverstrekker wil dat de lener onder een bepaalde schuld/inkomensdrempel blijft.

Laten we eens kijken hoe we de cashflowratio voor een bedrijf kunnen berekenen.

Formule

Er zijn een paar verschillende manieren om de formule voor de cashflowdekkingsratio te berekenen, afhankelijk van welke cashflowbedragen moeten worden opgenomen. Een algemene maatstaf voor het vermogen van de onderneming om haar schulden af te lossen, maakt gebruik van operationele kasstromen en kan als volgt worden berekend:

Cash Flow Coverage Ratio = Operationele kasstromen / Totale schuld

Een andere manier om de cash flow coverage ratio te berekenen, is door eerst de afschrijvingen en waardeverminderingen toe te voegen aan de winst vóór rente en belastingen (EBIT):

Cash Flow Coverage Ratio = (EBIT + afschrijvingen + amortisatie) / Total Debt

Nou, laten we eens een voorbeeld van deze berekening aan het werk zien.

Voorbeeld

Stel dat XYZ & Co. een lening wil afsluiten voor de bouw van een nieuwe fabriek. De kredietverstrekker moet de jaarrekening van het bedrijf bekijken om de kredietwaardigheid van XYZ & Co. en het vermogen om de lening terug te betalen, te bepalen. Een goede evaluatie van dit risico zal de bank helpen bij het bepalen van passende leningsvoorwaarden voor het project.

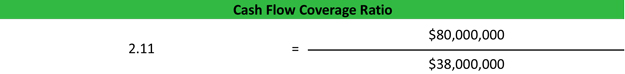

Een van deze metingen waar de kredietanalisten van de bank naar kijken, is de dekkingsgraad van het bedrijf. Om dit te berekenen, bekijken ze het kasstroomoverzicht en vinden ze dat de operationele kasstromen van vorig jaar in totaal $ 80.000.000 bedroegen en dat de totale te betalen schuld voor het jaar $ 38.000.000 bedroeg.

Cashflowdekkingsratio = $80.000.000 / $38.000.000 = 2,105

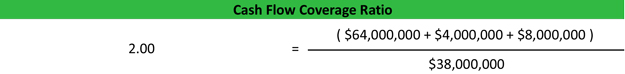

Opnieuw wordt een conservatievere benadering gebruikt om te verifiëren, dus berekenen de kredietanalisten opnieuw met EBIT, samen met afschrijvingen en waardeverminderingen. Het kasstroomoverzicht laat een EBIT zien van $64.000.000; een afschrijving van $4.000.000 en een afschrijving van $8.000.000.

Cash flow coverage ratio = ($64.000.000 + $4.000.000 + $8.000.000) / $38.000.000 = 2

De kredietanalisten zien dat het bedrijf in staat is om een twee keer zo grote cash flow te genereren dan wat nodig is om aan de bestaande verplichtingen te voldoen. Afhankelijk van de kredietrichtlijnen van de bank, kan dit al dan niet voldoen aan de leningseisen.

Analyse en Interpretatie

De kasstroomdekkingsratio illustreert goed dat, als een tijdelijke vertraging van de inkomsten het bedrijf zou treffen, de huidige verplichtingen nog steeds zouden worden nagekomen en het bedrijf door dergelijke hobbels in de weg zou kunnen komen, zij het slechts voor een korte tijd. Zoals bij andere financiële berekeningen het geval is, werken sommige bedrijfstakken met hogere of lagere schuldbedragen, hetgeen van invloed is op deze ratio.

In het bovenstaande scenario zou de bank de berekening opnieuw willen uitvoeren met het veronderstelde nieuwe leenbedrag om te zien hoe de kasstromen van het bedrijf de extra belasting aankunnen. Een te sterke daling van de dekkingsgraad met de nieuwe schuld zou wijzen op een groter risico van achterstallige betalingen of zelfs wanbetaling.

Uitleg over praktisch gebruik: Cautions and Limitations

Lenen is niet het enige moment waarop cashflowdekking belangrijk wordt. Investeerders willen ook weten hoeveel cash een bedrijf overhoudt na het betalen van schulden. Tenslotte zijn gewone aandeelhouders de laatste in de rij bij liquidatie, dus ze hebben de neiging nerveus te worden als het grootste deel van de contanten van het bedrijf gaat naar het betalen van debiteuren in plaats van de waarde van het bedrijf te verhogen.

Aandeelhouders kunnen ook de mogelijkheid van dividendbetalingen in contanten meten met behulp van de kasstroomdekkingsratio. Als een bedrijf werkt met een hoge dekkingsgraad, kan het besluiten om een deel van het extra contante geld uit te keren aan aandeelhouders in een dividenduitkering.

Door dit te gebruiken in combinatie met andere financiële berekeningen, zoals het rendement op ingehouden winst, kunnen beleggers een beter gevoel krijgen van hoe goed het bedrijf de winst gebruikt die het genereert. Uiteindelijk, als de kasstroomdekkingsratio hoog is, is het bedrijf waarschijnlijk een goede investering, ongeacht of het rendement wordt gezien uit dividenduitkeringen of winstgroei.