Wskaźnik pokrycia przepływów pieniężnych jest wskaźnikiem płynności, który mierzy zdolność firmy do spłacania swoich zobowiązań za pomocą operacyjnych przepływów pieniężnych. Innymi słowy, kalkulacja ta pokazuje, jak łatwo firma może spłacić swoje zadłużenie lub bieżące wydatki dzięki przepływom pieniężnym z działalności operacyjnej.

Wskaźnik pokrycia przepływów pieniężnych pokazuje ilość pieniędzy, które firma ma do dyspozycji, aby spełnić bieżące zobowiązania. Jest on odzwierciedlony jako wielokrotność, ilustrując, ile razy ponad zyski może pokryć bieżące zobowiązania, takie jak czynsz, odsetki od krótkoterminowych not i preferowane dywidendy. Zasadniczo, pokazuje on bieżącą płynność.

Definicja: What is the Cash Flow Coverage Ratio?

Ten pomiar daje inwestorom, wierzycielom i innym interesariuszom szeroki przegląd efektywności operacyjnej firmy. Firmy z ogromnymi wskaźnikami przepływu środków pieniężnych są często nazywane krowami gotówkowymi, z pozornie nieskończoną ilością gotówki, z którą mogą robić, co im się żywnie podoba.

Dla osób fizycznych wysoki wskaźnik przepływu środków pieniężnych jest jak posiadanie miłego bufora na koncie czekowym, który można zaoszczędzić po pokryciu wszystkich miesięcznych wydatków na życie. W biznesie, odpowiedni wskaźnik pokrycia przepływów pieniężnych równa się siatce bezpieczeństwa, jeśli cykle biznesowe spowolnią.

Banki uważnie przyglądają się temu wskaźnikowi, aby określić ryzyko spłaty przy udzielaniu kredytu dla firmy. Jest to podobne do praktyk kredytowania konsumentów, gdzie kredytodawca chce, aby kredytobiorca pozostał poniżej pewnego progu zadłużenia do dochodu.

Zobaczmy, jak obliczyć wskaźnik przepływu środków pieniężnych dla firmy.

Formuła

Istnieje kilka różnych sposobów obliczania formuły wskaźnika pokrycia przepływu środków pieniężnych, w zależności od tego, które kwoty przepływu środków pieniężnych mają być uwzględnione. Ogólna miara zdolności firmy do spłaty zadłużenia wykorzystuje operacyjne przepływy pieniężne i może być obliczona w następujący sposób:

Wskaźnik pokrycia przepływów pieniężnych = operacyjne przepływy pieniężne / całkowite zadłużenie

Innym sposobem obliczenia wskaźnika pokrycia przepływów pieniężnych jest dodanie amortyzacji do zysków przed odsetkami i podatkami (EBIT) w pierwszej kolejności:

Cash Flow Coverage Ratio = (EBIT + depreciation + amortization) / Total Debt

Teraz zobaczmy przykład tej kalkulacji w pracy.

Przykład

Załóżmy, że firma XYZ & Co. stara się o kredyt na budowę nowego zakładu produkcyjnego. Kredytodawca musi dokonać przeglądu sprawozdań finansowych firmy, aby ustalić zdolność kredytową i możliwość spłaty kredytu przez firmę XYZ & Co. Prawidłowa ocena tego ryzyka pomoże bankowi określić odpowiednie warunki kredytowania projektu.

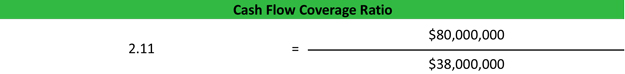

Jedną z takich miar, na którą zwracają uwagę analitycy kredytowi banku, jest wskaźnik pokrycia przedsiębiorstwa. Aby go obliczyć, przeglądają sprawozdanie z przepływów pieniężnych i stwierdzają, że ubiegłoroczne przepływy pieniężne z działalności operacyjnej wyniosły 80 000 000 USD, a całkowite zadłużenie płatne za ten rok wyniosło 38 000 000 USD.

Współczynnik pokrycia przepływów pieniężnych = $80 000 000 / $38 000 000 = 2,105

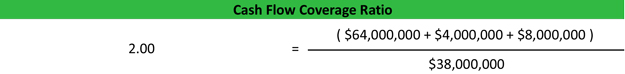

Dodatkowo do weryfikacji stosuje się bardziej konserwatywne podejście, więc analitycy kredytowi dokonują ponownych obliczeń z wykorzystaniem EBIT wraz z amortyzacją. Sprawozdanie z przepływów pieniężnych wykazało EBIT w wysokości 64 000 000 USD; amortyzację w wysokości 4 000 000 USD i umorzenie w wysokości 8 000 000 USD.

Współczynnik pokrycia przepływów pieniężnych = ($64 000 000 + $4 000 000 + $8 000 000) / $38 000 000 = 2

Analitycy kredytowi widzą, że firma jest w stanie wygenerować dwa razy więcej przepływów pieniężnych niż to, co jest potrzebne do pokrycia jej istniejących zobowiązań. W zależności od wytycznych kredytowych, może to spełnić lub nie wymagania kredytowe banku.

Analiza i Interpretacja

Wskaźnik pokrycia przepływów pieniężnych dobrze ilustruje, że jeśli tymczasowe spowolnienie zysków uderzy w firmę, bieżące zobowiązania nadal będą spełnione, a firma może przetrwać takie wyboje na drodze, choć tylko przez krótki czas. Podobnie jak w przypadku innych obliczeń finansowych, niektóre branże działają z wyższych lub niższych kwot długu, co wpływa na ten wskaźnik.

W powyższym scenariuszu, bank chciałby uruchomić obliczenia ponownie z przypuszczalną nową kwotę kredytu, aby zobaczyć, jak przepływy pieniężne firmy może obsługiwać dodane obciążenie. Zbyt duży spadek wskaźnika pokrycia z nowym długiem sygnalizowałby większe ryzyko opóźnień w płatnościach lub nawet niewykonania zobowiązania.

Praktyczne Objaśnienie Użycia: Cautions and Limitations

Udzielanie pożyczek nie jest jedynym momentem, w którym pokrycie przepływów pieniężnych staje się ważne. Inwestorzy również chcą wiedzieć, ile gotówki pozostało firmie po spłacie długów. W końcu zwykli akcjonariusze są ostatni w kolejce do likwidacji, więc mają tendencję do denerwowania się, gdy większość gotówki firmy idzie na spłatę dłużników, zamiast podnosić wartość firmy.

Akcjonariusze mogą również ocenić możliwość wypłaty dywidendy pieniężnej za pomocą wskaźnika pokrycia przepływów pieniężnych. Jeśli firma działa z wysokim wskaźnikiem pokrycia, może zdecydować się na dystrybucję części dodatkowej gotówki do akcjonariuszy w formie wypłaty dywidendy.

Używając tego w połączeniu z innymi obliczeniami finansowymi, takimi jak zwrot z zysków zatrzymanych, inwestorzy mogą uzyskać lepsze wyczucie tego, jak dobrze firma wykorzystuje zyski, które generuje. Ostatecznie, jeśli wskaźnik pokrycia przepływów pieniężnych jest wysoki, spółka jest prawdopodobnie dobrą inwestycją, niezależnie od tego, czy zwrot jest postrzegany jako wypłata dywidendy czy wzrost zysków.

.