Image by Robinraj Premchand from

Ao olhos dos golpistas e ladrões, os cartões de crédito são o santo graal. Dados da Rede Australiana de Pagamentos mostram que durante o ano fiscal de 2017-18, a fraude de cartão de crédito cresceu 4,8% para $565 milhões – mais de cinco vezes a quantia perdida com outros golpes juntos.

- O que é uma fraude de cartão de crédito?

- Tipos de fraude de cartão de crédito

- ‘Fraude de cartão não presente’

- Fraude de falsificação e roubo de cartão

- Fraude de cartão perdido e roubado

- ‘Fraude de cartão nunca chegou’

- Fraude de aplicação falsa

- Fraude de cartão de crédito versus cartão de crédito

- Como evitar essas fraudes

- O que fazer se você foi enganado

O que é fraude de cartão de crédito?

Fraude de cartão de crédito, por definição, é o uso fraudulento de um cartão de crédito feito através do roubo dos dados pessoais do titular do cartão. Graças à invenção da Internet e à infinita oferta de sites de comércio electrónico que a acompanharam, os fraudadores de cartões de crédito têm agora mais facilidade do que nunca em beliscar os seus dados.

Em tempos mais simples – antes da Internet explodir na sociedade – você pode ter visualizado a fraude de cartão de crédito como um homem vestido de preto a roubar o seu cartão da sua carteira. Mas hoje em dia os golpistas têm um arsenal de truques para roubar do seu cartão de crédito, e a maioria nem sequer precisa do seu cartão físico para o fazer.

Aqui estão os cinco tipos mais comuns de fraude de cartão de crédito por aí, bem como como você pode detectá-los e o que você pode fazer se você for pego por um.

Tipos de fraude de cartão de crédito

Os cinco principais tipos de fraude de cartão de crédito, de acordo com a Rede Australiana de Pagamentos, são: fraude de cartão de crédito

- Fraude de cartão não presente (CNP)

- Fraude de falsificação e roubo de cartão

- Fraude de cartão perdido e roubado

- Fraude de cartão não presente (CNP)

- Fraude de aplicação falsa

Fraude de cartão não presente (CNP)

‘Fraude de cartão não presente’ ocorre sem o uso do cartão físico, principalmente online ou por telefone.

Montante perdido em 2018: $477.920.701

Transacções com cartão-não-presente estão a tornar-se cada vez mais populares à medida que os clientes se afastam do uso dos seus cartões físicos e simplesmente introduzem os seus dados para fazer uma compra. Por exemplo, uma compra online feita encomendando algo no eBay é uma compra CNP, mesmo que você ainda tenha lido os seus dados no cartão. Para ser considerado ‘cartão-presente’, os detalhes do cartão têm de ser capturados no ponto de venda, como ser pressionado num leitor sem contacto, inserido num terminal de um comerciante ou utilizado num multibanco.

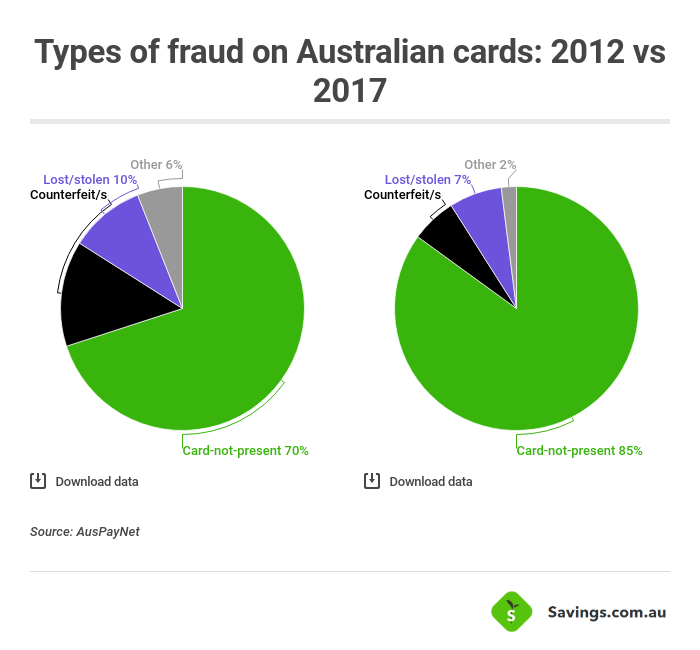

Fraude com cartão-não-presente é o maior contribuinte para a fraude geral com cartão de crédito, representando 85% de todas as fraudes com cartões australianos (isto também inclui cartões de débito). Aumentou em tamanho em quase 8% em junho de 2017-18 e ocorre principalmente quando os detalhes do cartão de crédito são roubados para fazer compras. A Dra. Leila Fourie, CEO da AusPayNet, diz que a fraude de CNP se tornou tão popular agora devido tanto ao crescimento do comércio eletrônico quanto ao aumento da segurança em torno de outros tipos de fraude.

“Combater a fraude de CNP é agora uma prioridade chave em toda a comunidade do comércio eletrônico e estamos encantados com o forte progresso feito este ano em um quadro para mitigar a fraude de CNP. Esperamos que toda essa abordagem da indústria ajude a reduzir a fraude de CNP, da mesma forma que a tecnologia de chip está combatendo a fraude de skimming”, disse o Dr. Fourie.

“Ataques de malware e phishing estão se tornando cada vez mais sofisticados, então trate e-mails não solicitados e mensagens de texto de pessoas que você não conhece com desconfiança. Não clique no link fornecido e não seja enganado na divulgação de dados confidenciais como a sua senha”

>979797>

>979797>

> Por isso tenha cuidado com esses detalhes de cartão de crédito online e não fale muito alto ao lê-los pelo telefone. Na verdade, tenha cuidado com quem você permite que leia o verso do seu cartão em geral, já que os ladrões estão tendo um dia de campo absoluto com nossos detalhes online. Uma vez que eles tenham os detalhes do seu cartão, eles poderão gastar até:

- Atingem o seu limite de crédito

- A sua conta fica sem dinheiro

- Entre em contato com o seu banco e diga-lhes para cancelar o cartão o mais rápido possível

Alguns provedores de cartão de crédito podem detectar atividades suspeitas no seu cartão de crédito (e.g. Algumas transações multi-milionárias estão sendo feitas de repente em Lagos) e podem suspender temporariamente o cartão até que você confirme se a atividade é realmente sua. Isto pode ser uma dor ao usar o cartão enquanto estiver a viajar para o estrangeiro, mas desde que informe previamente o seu fornecedor de cartão de crédito dos seus planos de viagem, não deve desencadear qualquer suspensão desnecessária do cartão.

Falsificação e fraude de escumação

Falsificação e fraude de escumação são aquelas que ocorrem quando os detalhes são levados ilegalmente para criar um cartão de crédito falsificado.

Montante perdido em 2018: $14.935.409 (Fonte: AusPayNet)

‘Skimming’ é quando um dispositivo rouba os detalhes do seu cartão de crédito da sua banda magnética e geralmente ocorre quando um dispositivo, conhecido como um escumador de cartão de crédito, é anexado a um caixa eletrônico ou a um terminal de um comerciante. A escumação também pode ocorrer quando alguém passa por si com um escumador de cartão de crédito. Detalhes obtidos através da escumação podem então ser usados para criar um cartão falsificado ou para participar em alguma boa fraude de cartão antigo – não presente.

Que perto de $15 milhões ($23 milhões quando você leva em conta a fraude no exterior) pode parecer muito, mas na verdade tem caído bastante significativamente nos últimos anos graças à proteção cada vez mais avançada oferecida pela tecnologia de chip. Durante o ano fiscal de 17-18, as fraudes com cartões caíram de $42,3 milhões para $23 milhões – um recorde de baixa – e agora representam apenas 4% de todas as fraudes com cartões. Este é um crédito à tecnologia australiana de proteção de chips, que está entre as melhores do mundo. Mas nos Estados Unidos, existem 60 milhões de cartões de crédito comprometidos e estima-se que três quartos destes se devam a fraudes de escumadeiras e PDVs (pontos de venda), segundo a Gemini Advisory.

Isso não significa que você não deva ser cuidadoso na Austrália, no entanto. Mantenha seu cartão bem dentro dos limites da sua carteira ou bolsa, e se um caixa eletrônico parecer ter sido adulterado, informe e siga em frente.

Skimming também é diferente de phishing, que é quando você entrega os detalhes do seu cartão para alguém sob o disfarce de alguém ou outra coisa. Por exemplo, um esquema de phishing comum é quando alguém cria uma empresa falsa que se parece com uma empresa real (digamos que o Comonwealth Bank ao invés do Commonwealth Bank) e envia um e-mail pedindo os detalhes do cartão. Esses phishers muitas vezes terão logotipos extremamente similares (ou mesmo os mesmos) às empresas existentes com URLs semelhantes para inicializar, de modo que eles podem ser facilmente vítimas.

De acordo com o Scamwattch, phishing é o tipo de fraude mais comum no país, com pouco menos de 25.000 relatórios ocorrendo em 2018.

Fraude de cartão perdido e roubado

Fraude de cartão perdido e roubado ocorre em cartões que foram perdidos ou roubados.

Montante perdido em 2018: $47.478.058 (Fonte: AusPayNet)

Esta deve ser bastante auto-explicativa – se o seu cartão foi perdido ou roubado por um carteirista, então eles são livres para usar esse cartão até que ele seja cancelado, suspenso ou tenha atingido o limite de crédito. Quase 50 milhões de dólares foram perdidos para cartões roubados de Junho 2017-18, então saiba sempre o paradeiro do seu cartão. Você pode evitar o pior dos danos (ou todos), cancelando ou congelando o cartão assim que puder, ligando para o seu banco. Alguns deles até permitem que você faça isso com o clique de um botão em suas aplicações bancárias móveis.

Se você decidir que não quer mais um cartão de crédito, não jogue-o no lixo. Os ladrões ainda podem pegá-lo e usá-lo, já que ele ainda estará ativo. Cancele-o, e depois corte-o para evitar que o seu cartão seja roubado do lixo.

Fraude com cartão – nunca chegou –

‘A fraude com cartão nunca chegou’ ocorre em cartões encomendados por um cliente que ele nunca recebe.

Montante perdido em 2018: $6.231.308 (Fonte: AusPayNet)

Quando você faz um pedido de cartão de crédito, 99% do tempo esse cartão será enviado para você pelo correio. A fraude de cartão nunca chegado é o que acontece quando esse cartão é interceptado antes de chegar, ou se o seu ladrão de cartão simplesmente beliscou-o da sua caixa de correio, o que é mais provável.

Para proteger contra este tipo de fraude, a Australian Payments Network recomenda instalar uma caixa de correio bloqueável, ou no mínimo verificar a sua caixa de correio regularmente.

Falsa fraude de aplicação

Falsa fraude de aplicação ocorre onde a conta foi estabelecida usando a identidade ou informação de outra pessoa.

Montante perdido em 2018: $2.393.902 (Fonte: AusPayNet)

Fraude de aplicação pode ser um monte de coisas diferentes. Pode ser que alguém se candidate a um cartão de crédito em seu nome e contraia um monte de dívidas, arruinando sua classificação de crédito. Ou talvez eles se candidatem a um cartão com um nome diferente, mas liguem a sua conta bancária ao cartão, para que você se sinta lesionado com os reembolsos. Alguém pode gastar milhares de dólares em um cartão de crédito ou manchar completamente a sua pontuação de crédito antes que você perceba que você foi tido.

Back em 2014, uma análise de aplicações de cartão de crédito pela Veda descobriu que aplicações de cartão de crédito no valor de $1,6 bilhões de dólares foram marcados com vermelho como potencialmente fraudulentos. A maioria dos provedores de cartão de crédito leva a fraude de aplicativos muito a sério e tem uma seqüência de cheques e saldos para garantir que isso não aconteça, mas isso não significa que o fraudador ocasional não escorregue pelas rachaduras proverbiais. Assegure-se de que mantém um registo das suas contas bancárias, mantém a informação sensível escondida e, o mais importante, leva qualquer tipo de actividade fraudulenta a sério e o relatório é o mais rápido possível.

Fraude de cartão de crédito vs. fraude de cartão de crédito

Temo-la chamado ‘fraude de cartão de crédito’ ao longo deste artigo, mas muitos destes tipos de fraude também se podem aplicar a cartões de débito. Os golpistas ainda podem roubar os detalhes do seu cartão de débito através de skimming, através de sites não confiáveis ou simplesmente roubando-o do seu bolso ou do chão. Mas há aqui uma diferença fundamental.

Cartões de crédito são uma linha de produto de crédito, o que significa que o dinheiro gasto intencionalmente por um ladrão não é tecnicamente seu – no início. Se você reportar a atividade fraudulenta o mais rápido possível, os bancos podem cortá-los e muitas vezes declararão essas transações inválidas, o que significa que você não tem que pagar nada. Os cartões de crédito também podem ter tecnologias extra de protecção contra fraudes que os cartões de débito nem sempre têm.

Cartões de débito, por outro lado, são uma ligação directa ao seu dinheiro. Um ladrão pode limpá-lo de toda a sua conta poupança antes mesmo de se aperceber, embora haja uma boa possibilidade de actividade suspeita na sua conta ainda ser reportada. Muitos cartões de débito ainda têm uma política de responsabilidade zero, o que significa que você ainda será reembolsado. Mas se o dinheiro já tiver desaparecido, pode levar semanas ou até meses até que a empresa do cartão investigue a sua reclamação e devolva o dinheiro.

Como evitar fraudes com cartões de crédito

Existem muitos tipos diferentes de fraude com cartões de crédito e débito, o que significa que também existem muitas maneiras de evitar isso. Fazer qualquer uma das seguintes formas pode ajudar a mantê-lo a salvo de fraudes.

Mantenha o seu software anti-vírus actualizado

A manutenção do software anti-vírus e de segurança no seu computador actualizado pode ser uma forma fácil de se proteger de fraudes se fizer muitas das suas operações bancárias ou compras online. Apenas certifique-se de que é um software anti-vírus licenciado e confiável: existem programas anti-vírus falsos que se disfarçam de verdadeiros apenas para fazer aquilo que você tentou parar, roubando seus detalhes.

alguns programas anti-vírus oferecem versões pagas, que podem valer a pena investir para manter os seus detalhes protegidos.

Não confie em sites suspeitos

Não insira detalhes de cartão de crédito em nenhum site que não esteja listado como ‘seguro’: você pode verificar isso procurando pelo certificado de segurança no canto superior esquerdo da URL (deve haver um pequeno ícone de cadeado) ou procurando por um ‘https://’ no início. O S significa que há mais segurança e reduz a probabilidade de fraude.

Tambem, tenha cuidado com os sites que não permitem o uso de métodos de pagamento seguros como o PayPal. Comentários de clientes online também podem ser uma boa indicação de quão confiável um site pode ser.

Seja céptico em relação a mensagens estranhas

Já tocámos nisto, mas os phishers podem enganá-lo para dar os seus detalhes a empresas falsas ou pessoas que pareçam reais. Se alguma vez receber um e-mail ou mensagem de texto de um site com aspecto oficial a pedir-lhe para clicar num link e entregar os seus dados, apague-o imediatamente. E se você receber um telefonema pedindo o mesmo, desligue. Em geral, evite ler os detalhes do seu cartão de crédito em voz alta pelo telefone, especialmente para alguém que você não estava esperando.

Revise cada extracto quando chegar

Se o seu cartão foi usado por alguém que não é você, ler o seu extracto mensal é uma forma segura de o ir buscar. Isso vale também para outros extratos bancários – notar qualquer atividade suspeita que tenha passado pelos serviços de detecção de fraude do seu banco pode cortar mais fraudes antes que elas aconteçam.

Cheque seu relatório de crédito também

Se alguém tem solicitado crédito em seu nome ou está correndo rapidamente um monte de dívidas, fazer uma verificação gratuita do seu relatório de crédito também pode lhe dar uma pista. Você pode então contactar o seu emissor de crédito ou gabinete de relatórios de crédito para que eles investiguem a actividade e a removam do seu histórico de crédito.

Não deite fora documentos importantes

Receba os documentos financeiros no correio que nunca são abertos e imediatamente atirados para o lixo? Se você já fez isso, é possível (embora improvável) que os fraudadores possam acessar essa informação e usá-la para cometer fraude de cartão de crédito. Se você decidir se livrar deles, coisas como correspondência bancária, cartas do governo e documentos pessoais devem ser retalhados ou tornados ilegíveis antes de serem jogados no lixo.

Nunca faz mal jogar pelo lado seguro.

Travar a sua caixa de correio

Outra forma de jogar no lado seguro é colocar um cadeado na sua caixa de correio, como recomendado pela Rede Australiana de Pagamentos. Isto pode prevenir fraudes ‘cartão não-recebido’, impedindo que ladrões belisquem o seu cartão de crédito antes que você o veja. Também pode impedi-los de ter acesso a algumas dessas cartas que acabámos de falar sobre deitar fora.

Outras formas de prevenir fraudes com cartão de crédito incluem:

- Cobrir o seu PIN num multibanco

- Verificar multibancos por sinais de danos ou adulteração

- Travar ou cancelar um cartão assim que reparar que falta

O que fazer se tiver sido enganado

O que é bom nos cartões de crédito e débito é que a maioria deles tem uma política de responsabilidade zero, o que significa que eles não o responsabilizam por “transacções não autorizadas”. Estas políticas são aplicadas pelo emissor do cartão, como Visa, Mastercard ou American Express, e essencialmente significa que o seu dinheiro está protegido enquanto:

- Você usou de cuidado razoável para proteger seu cartão contra perda ou roubo; e

- Você prontamente relatou perda ou roubo à sua instituição financeira.

É por isso que é tão importante notificar sua instituição financeira sobre fraude no cartão o mais rápido possível, permitindo que você anule completamente os efeitos da fraude.

Relatar golpes se você vê em’

Se você foi enganado, ou vê algo que você acha que é um golpe ou vai levar à fraude de cartão de crédito, não há falta de pessoas com quem você pode entrar em contato:

- Pode ligar para o seu banco local ou esquadra da polícia

- Pode entrar em contacto com a ACORN (Australian Cybercrime Online Reporting Network)

- Pode denunciá-lo ao Scamwatch pela ACCC

Relatar potenciais fraudes com cartão de crédito antes que isso aconteça pode poupar milhares de dólares a outra pessoa.

Poupança.com.br de dois centavos

Fraude de cartão de crédito machuca milhares e milhares de australianos todos os anos, na quantia de centenas de milhões de dólares. Não se torne uma parte das estatísticas. Mantenha seus detalhes seguros e fique por dentro de quando e onde seu cartão de crédito está sendo usado e por quem. Se você joga seguro e tem sua perspicácia sobre você, você deve evitar ser picado por fraude e seus dólares ganhos duramente permanecerão seguros.

Artigos mais recentes

- O que é o seguro de hipoteca das financiadoras (LMI)? 26 de março de 2021

- Como usar equidade para comprar um segundo imóvel 26 de março de 2021

- Os aluguéis acessíveis não são próximos de empregos para trabalhadores de baixa renda 26 de março de 2021

- Quais financiadores oferecem taxas de juros de empréstimo imobiliário que começam com um ‘1’? 26 de março de 2021

- O boom dos preços das casas leva a riqueza doméstica australiana a um novo recorde 25 de março de 2021

Colecções: Cartões de crédito 101 Armadilhas de cartão de crédito Guias de cartão de crédito